Segundo estudo da consultoria PwC Brasil, com 1.038 transações anunciadas, o ano que passou apresentou o maior volume histórico do mercado de fusões e aquisições no país. A tendência, apontam os especialistas, é que esse mercado continue aquecido em 2021.

Mesmo em um ano de crise, como 2020, o mercado de fusões e aquisições (M&A na sigla em inglês) teve um de seus períodos mais agitados em todo o mundo nos últimos tempos. O Brasil não ficou de fora. Uma conjunção de fatores criou uma janela de oportunidades para a consolidação de empresas em meio às mudanças provocadas pela pandemia do coronavírus. O tempo em que estivemos confinados foi o suficiente para obrigar os negócios a repensarem e se diversificarem na busca por novos horizontes. A tendência, apontam os especialistas, é que esse mercado continue aquecido em 2021, com o início da imunização da população contra a Covid-19 e a volta, ainda que tímida, da atividade econômica.

Quer receber os conteúdos da TrendsCE no seu smartphone?

Acesse o nosso Whatsapp e dê um oi para a gente.

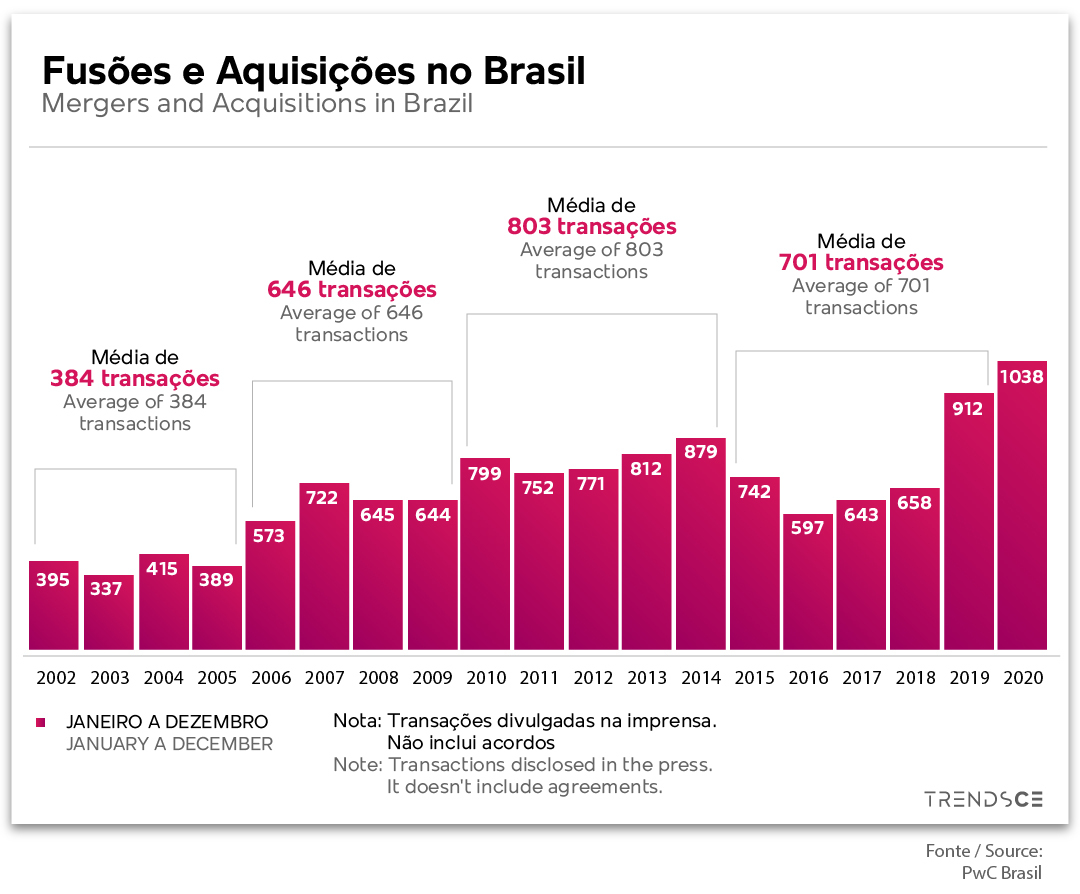

Segundo estudo da consultoria PwC Brasil, com 1.038 transações anunciadas, o ano que passou apresentou o maior volume histórico do mercado de fusões e aquisições no país. Montante 48% superior à média de igual período dos últimos cinco anos (701 transações), com aumento de 14% em relação a 2019 (912 transações). De acordo com o doutor em Economia Gildemir Silva, professor do Curso de Finanças da Faculdade de Economia, Administração, Atuária e Contabilidade (FEAAC) da Universidade Federal do Ceará (UFC), os recentes movimentos de fusões e aquisições têm relação muito próxima com a situação de crise que passamos.

“Fusões, normalmente são resultado de sinergias entre empresas na busca de mercados. Quando uma empresa se funde com outra, elas têm que ter um conjunto de características similares e ter um fator de redução de custo razoável para a situação de crise colocada em 2020 e 2021. Isto seria relevante para se manter no mercado e manter os padrões. É um ajuste natural do mercado. Já no caso das aquisições, elas surgem por oportunidades. A aquisição acontece por apresentar-se como um bom ativo para o futuro da empresa que está comprando a outra”, explica.

A expectativa para 2021 é que o mercado de fusões e aquisições continuará seguindo a tendência de ajustes no mercado. “Esse movimento é um forte aliado na recuperação econômica nacional e internacional. Grandes players vão se consolidar, adquirir quem tem potencial para agregar e os que não se adaptarem acabarão saindo do jogo”, reforça o economista Célio Fernando Melo, da BFA Assessoria em Finanças e Negócios.

O economista elenca cinco fatores que devem reforçar a continuidade do movimento de fusões e aquisições este ano. O primeiro deles é a instabilidade política e econômica no Brasil. “Apesar de causar fuga de capitais estrangeiros e desvalorização da moeda local, ela atua gerando oportunidades para investidores nacionais e estrangeiros no mercado de fusões e aquisições. Apesar do risco momentâneo, no médio e longo prazo players estratégicos têm grandes chances de crescer no mercado brasileiro”, justifica.

Em segundo lugar, a queda no faturamento das empresas, em especial pequenas e médias. “Devido à pandemia esta redução no faturamento é um dos fatores que impulsionou os movimentos de fusões e aquisições, uma vez que se unir a empresas maiores e mais resilientes é uma saída para sobreviver a momentos de crise”, afirma. No momento, cabe ressaltar também as avaliações das empresas nacionais, que são impactadas com taxas de descontos expressivas, diante do atual contexto macroeconômico, “criando o cenário: comprar na baixa para vender na alta. Aproveitar o momento”, fala.

Em seguida, Célio Fernando cita a estratégia de competitividade, “dado o ‘novo normal’ mais rápido, digital e competitivo”. “Tendo em vista a diversificação de mercados, redução de custos, encolhimento da concorrência, serviços e produtos complementares”, exemplifica. Por fim, destaca, o país ainda é carente de infraestrutura de competitividade em diversos setores, cabendo avaliar possíveis incentivos do governo.

“Parcerias, por meio de fusões e aquisições, podem ser a sobrevivência de empresas em dificuldades econômicas, ao passo que podem gerar fortes sinergias para/com o buy-side (área do mercado financeiro que abrange instituições que atuam comprando e investindo diretamente para os seus clientes), redução de custos, retenção de mão de obra qualificada, entrada facilitada em novos mercados, adicional sobre a concorrência e diversificação de mercado”

Célio Fernando Melo, economista e sócio-diretor da BFA Assessoria

Por outro lado, aponta o professor Gildemir Silva, as empresas que optam por uma fusão ou aquisição não necessariamente estão em situação financeira desfavorável. “Ao contrário, elas podem estar diante de uma situação estratégica, onde certa configuração é melhor do que outra. Além disso, esse movimento tem a ver com a verticalização de produto. Então pode ser, na verdade, uma boa oportunidade e uma estratégia de longo prazo para esta empresa e não uma saída para um problema de crise financeira”, analisa.

Conforme Silva, a sinergia entre as empresas e a possibilidade de verticalização de atividades, com ganhos como redução de custo e maior inserção no mercado, são pontos importantes e que devem ser analisados antes de fechar negócio.

“Comprar ou fundir empresas que têm boa inserção no mercado, mas que estejam em situação que precisem adentrar em outros mercados, se torna relevante porque se capilariza os resultados e aí também se dinamiza o produto. Por vezes, uma empresa pode estar muito concentrada em uma determinada região e com uma aquisição ou fusão ela se torna capaz de avançar para outras regiões. Em suma, ajuda a se inserir em mercados onde entrar sem ser dessa forma poderia ser mais difícil”

Gildemir Silva, doutor em Economia e professor da UFC

Porém, Célio Fernando ressalta que os pontos de convergência entre os negócios devem ser minuciosamente investigados. “Analisar o core business (núcleo do negócio) de cada empresa, seus processos, planos de negócios, orçamentos, assim como realizar uma Due Diligence (diligência prévia), que consiste na averiguação da atual condição do negócio da empresa, na conferência da integridade das informações contábeis e financeiras e no levantamento dos riscos e contingências trabalhistas, previdenciárias e tributárias que podem afetar o valor da empresa. Consequentemente, conhecer os impactos e os riscos do negócio antes da captação de novos investidores”, afirma.

Nesse sentido, reforça o advogado André Parente, mestre em Direito Privado e doutorando em Direito Empresarial, a condução de um processo de fusão ou aquisição, que chega a registrar cifras bilionárias, envolve diversas áreas de competências, ou seja, várias assessorias, a fim de dar mais segurança à operação. A saber, profissionais de contabilidade, finanças, governança, direito entre outros.

“O advogado, por exemplo, é figura crucial nesse momento, pois ele participa tanto das negociações como ele também vai dar toda a segurança da operação, seja na segurança da instrumentalização dessa fusão ou aquisição e mais ainda na certificação dos dados do comprador ou do vendedor. Para fazer uma operação dessas tem que analisar uma série de informações para poder garantir que se está comprando por um preço adequado, que se está fazendo os provisionamentos necessários e eventuais contingenciamentos”

André Parente, advogado e mestre em Direito Privado

Ainda de acordo com ele, o acompanhamento jurídico é importante porque vai garantir também a confidencialidade entre os envolvidos, mediante a assinatura de um contrato de confidencialidade, seguido de uma carta de intenções ou memorando de entendimentos até a materialização efetiva da operação.

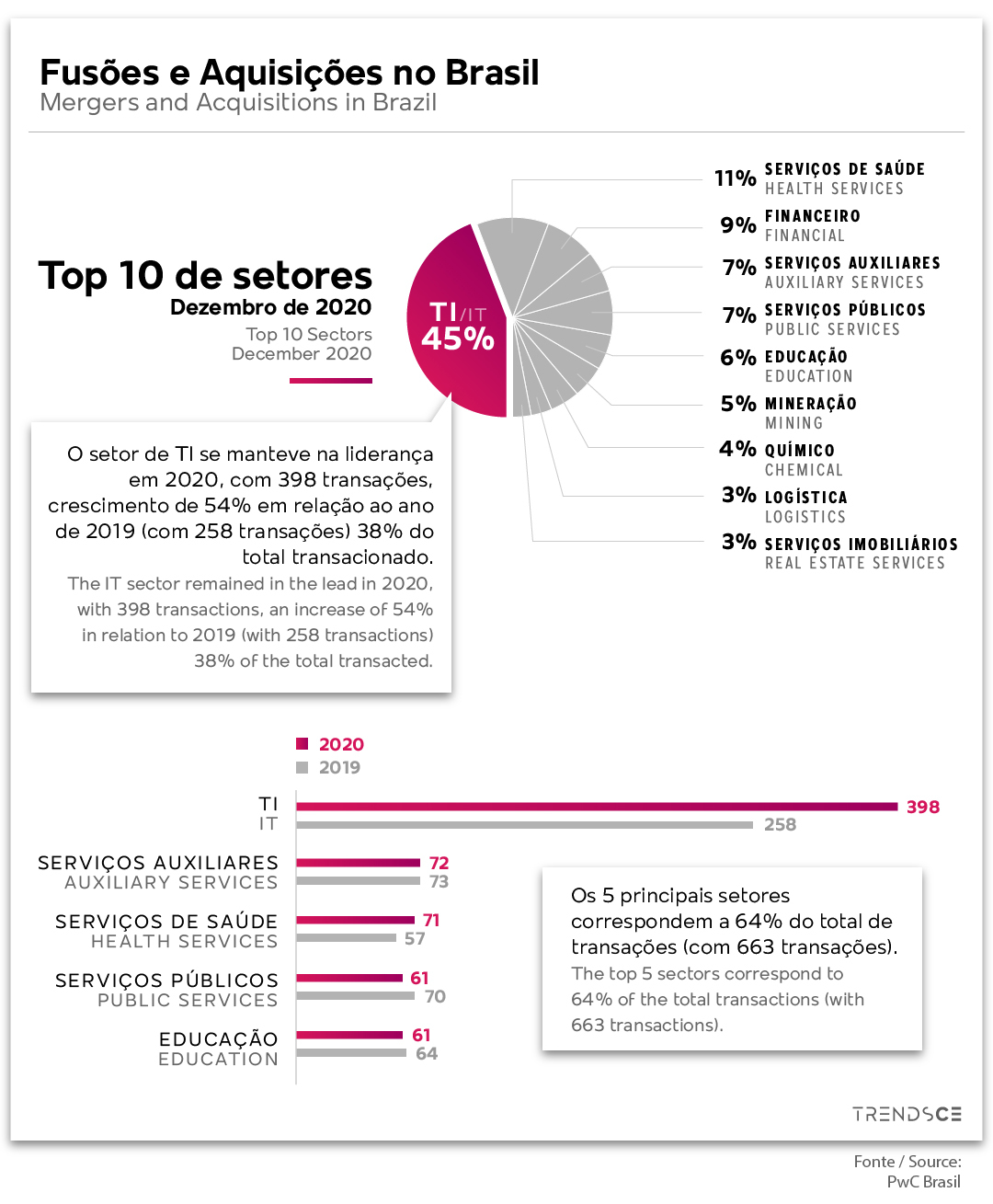

Dados da consultoria PwC Brasil revelam que com a demanda especialmente aquecida pela crise sanitária e trajetória anterior já ascendente, o setor de Tecnologia da Informação (TI) foi o líder das operações de fusões e aquisições em 2020, com 398 transações no acumulado do ano. Na sequência, vieram os setores de serviços auxiliares e de saúde. O setor de serviços públicos foi o quarto em número de operações e o financeiro foi o quinto.

Ainda entre os dez setores que mais contabilizaram alta no movimento de fusões e aquisições estão educação, mineração, químico, logística e serviços imobiliários, nessa ordem.

“O setor de saúde, por exemplo, com as perspectivas de melhora da economia, vai demandar bastante por atendimentos particulares, assim como buscará avanços tecnológicos, estrutura compartilhada de back office (setor responsável por cuidar de todos os processos de retaguarda administrativa de uma empresa) e verticalização. Já na tecnologia, ganhará força a segurança da informação e os serviços oferecidos remotamente. No que diz respeito à educação, vemos que é um setor ainda bastante fragmentado no Brasil, com muitas oportunidades para grandes players se consolidarem. A logística, por sua vez, com o ‘novo normal’, estará totalmente dependente do e-commerce”, analisa Célio Fernando.

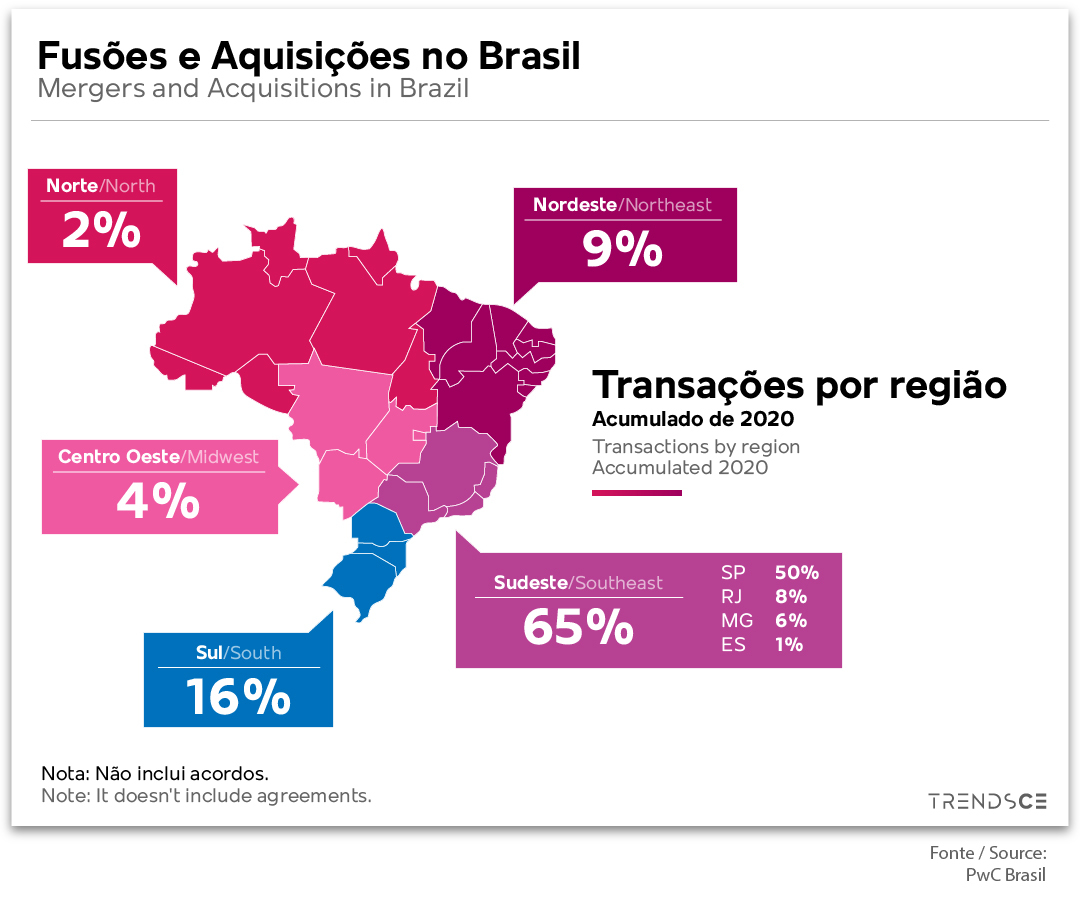

O levantamento da consultoria PwC Brasil revela ainda que a Região Sudeste manteve 65% do interesse dos investidores nos negócios anunciados em 2020. Com 679 transações, apresentou aumento de 19% em comparação ao ano anterior. Em 2019, foram 569 operações. O Estado de São Paulo concentra 50% das transações consolidadas no ano que passou, representadas por 521 operações (Em 2019, foram 466), sendo 448 delas na Região Metropolitana de São Paulo e 73 transações em regiões do Interior de São Paulo.

Na Região Sul, que ficou na segunda posição, foram anunciadas 168 transações, aumento de 24% em relação ao mesmo período de 2019 (135 transações). O Nordeste vem na sequência, contabilizando 9% das operações de fusões e aquisições no Brasil ao longo de 2020.

Na avaliação do economista Célio Fernando, apesar de o Ceará ter um forte domínio de empresas familiares, o Estado tem potencial de se equiparar com grandes centros brasileiros no mercado de fusões e aquisições.

“Temos grandes nomes na Bolsa de Valores a exemplo da M. Dias Branco, Hapvida, Arco, Pague Menos, Aeris, Grendene, BNB e Enel, que possuem capacidade de realizar negócios de volume expressivo, além de grandes empresas de capital fechado. Embora o estado ainda esteja um passo atrás, afinal o comportamento não é igual ao Sul e Sudeste, as oportunidades estão aí”

Célio Fernando Melo, economista e sócio-diretor da BFA Assessoria

Como exemplos ele cita os recentes movimentos no setor de saúde como a já anunciada fusão do Grupo Hapvida com o Grupo Notredame Intermédica e a aquisição do Hospital São Carlos, em Fortaleza, pela Rede D’or. No ano passado, conforme anunciado, a Rede D’or adquiriu 75% do conceituado hospital cearense por R$ 157 milhões. Com a transação, a Rede D’or, maior grupo hospitalar do país entrou em uma praça com forte presença das operadoras Hapvida e Unimed-Fortaleza que possuem rede própria na capital do Ceará.

Já a fusão das atividades do Sistema Hapvida com a Notredame Intermédica foi anunciada pela primeira no fim de março deste ano, por meio de fato relevante assinado pelo vice-presidente Financeiro e de Relações com Investidores, Maurício Teixeira, após assembleias gerais e extraordinárias entre os controladores das empresas. No entanto, a consumação da operação permanece sujeita à verificação e aprovação do Conselho Administrativo de Defesa Econômica (CADE) e pela Agência Nacional de Saúde Complementar (ANS).

Além disso, o Hapvida também confirmou, via comunicado ao mercado, que pretende captar R$ 3 bilhões por meio da oferta de ações, a fim de financiar investimentos, aquisições novas e já divulgadas, fortalecendo ainda sua posição de caixa. Porém, eventuais captações, expôs a empresa, estarão sujeitas à obtenção das aprovações societárias necessárias, interesse dos investidores, entre outros fatores.

Mais um setor que registrou movimento de aquisição no Estado foi o de educação. Recentemente, a Arco Educação, braço do Sistema Ari de Sá, anunciou a aquisição dos sistemas de ensino COC e Dom Bosco por R$ 920 milhões. A operação, contudo, também aguarda a confirmação pelo CADE. Ao mesmo tempo, a Arco divulgou ainda a aquisição do programa de educação socioemocional Escola da Inteligência e do curso on-line com foco em aprovação Me Salva.

“Também há uma tendência desse movimento de fusões e aquisições acontecer no setor de farmácias, com as grandes redes locais podendo se fundir com outras para poderem avançar no Sul e Sudeste, por exemplo, onde é mais difícil entrar. Então, pode ser que em um futuro próximo possamos observar a possibilidade de aquisição ou fusão também nesta área”

Gildemir Silva, doutor em Economia e professor da UFC

“Na verdade, a sensação que se tem é que ainda há muito mais por vir no mercado de fusões e aquisições no Ceará”, conclui o advogado André Parente.