Os fundos de investimentos no Brasil continuam “de vento em popa”, atraindo muitos investidores. Este ano, o patrimônio dos fundos de investimentos, posição em 24 de junho, totalizava R$ 7,24 trilhões. Desse total, R$ 5,99 trilhões, ou seja, 82,86%, estavam divididos entre os fundos de renda fixa (o xodó dos segmentos, com R$ 2,80 trilhões); ações; multimercados; cambial; previdência e ETF.

Quer receber os conteúdos da TrendsCE no seu smartphone?

Acesse o nosso Whatsapp e dê um oi para a gente.

Os Fundos de Investimentos em Direitos Creditórios (FIDC), o Fundo de Investimento em Participações (FIP) e os Fundos de Investimentos Imobiliários (FII) respondiam por R$ 1,20 trilhão (16,58%) e Off Shore por R$ 40,67 bilhões (0,56%). Mas, por que dessa atração,sobretudo nos dias atuais, quando a inflação permeia o mundo e as incertezas da economia não são nada animadoras para 2022 e o próximo ano?

Fatores que explicam

Para o professor e doutor em Economia pela Universidade Federal do Ceará (UFC) Alexsandre Lira Cavalcante, três fatores podem explicar as vantagens dos fundos de investimentos de forma geral: acesso a uma variada gama de ativos em apenas um portfólio, que proporciona menor exposição aos riscos e, consequentemente, maiores chances de rentabilidade; o baixo valor para o investimento inicial e a comodidade, ou seja, o fato de que seu dinheiro investido está sendo administrado por quem de fato conhece e é especializado no mercado.

Ele explica que certos fatores são determinantes na hora de optar por fundos de investimentos e norteiam cada um dos investidores, que traça seu perfil conforme valor da aplicação inicial: liquidez, prazos para resgate, gestão do fundo, impostos que devem ser pagos, taxa de administração e, evidentemente, grau de risco (baixo, médio ou alto).

Diversificação dos fundos de investimentos

Diversificar a carteira de investimentos é a forma mais correta de diminuir os riscos. O economista aconselha que o investidor deve usar a sua reserva de emergência, pois o retorno da aplicação não é imediato, evitando resgate do que foi investido em qualquer turbulência do mercado.

Especialistas de mercado

O economista Rafael Meyer, sócio da V1 Capital e Head de Investimentos Derivados, afirma que o grande diferencial dos fundos de investimentos é que o investidor deixa seu patrimônio nas mãos de especialistas de mercado, que podem fazer uma carteira diversificada, com perfis diferenciados dentre os muitos ativos negociados.

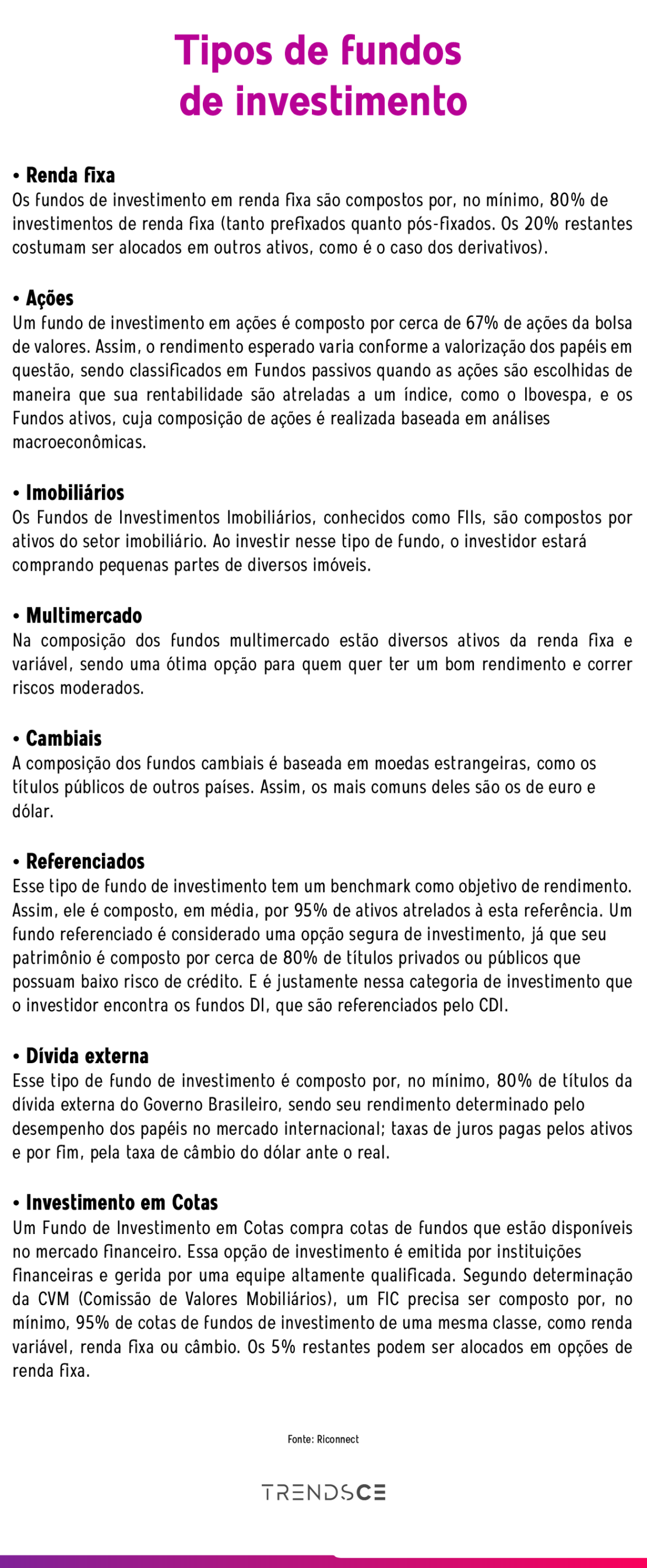

Dentro dos muitos tipos de fundos e carteiras ainda existem a classe dos tipos de riscos. É importante que o investidor, antes de optar, saiba qual seu perfil.

Se conservador, muito provavelmente vai para o de Renda Fixa, com liquidez rápida; se é mais moderado, fazendo um mix entre multimercado, fundo de renda fixa e um pouco de renda variável; ou se tem um perfil mais ousado, optando por uma carteira maior de fundos variáveis.

Os melhores fundos de investimentos

Atualmente, por exemplo, os melhores fundos de 2022) que estão com melhor rentabilidade são, basicamente, os de multimercados, que apostaram na elevação das taxas de juros nos Estados Unidos (Legacy, SPX e Capital, que são gestoras renomadas) e logo em seguida os títulos de renda fixa, sobretudo de crédito corporativo. Esses são os que estão se beneficiando mais da elevação das taxas de juros em todo o mundo e da inflação também.

Os fundos imobiliários têm crescido muito no Brasil: em 2022 as aplicações somavam R$ 63,6 bilhões e no ano passado totalizava R$ 427 bilhões, praticamente sete vezes mais, o que mostra um aumento significativo. “O investidor tem a possibilidade de investir em mais de quatro mil ativos, papéis, mas isso não o preocupa, pois sabe que o fundo escolhido tem um administrador, uma equipe especializada na análise dos ativos e quais dão os melhores retornos”.

Análise necessária

O economista Paulo Pontes, doutor em Administração Pública pela Fundação Getúlio Vargas (FGV/SP) reforça a necessidade doinvestidor, até porque os fundos não são garantidos pelo Fundo Garantidor de Crédito (FGC), de analisar com cuidado o fundo que pretende escolher. “Fatores como qualidade do portfólio, prestação de contas pelo administrador, liquidez e confiabilidade do administrador são essenciais. Também deve-se considerar o valor da taxa de administração cobrada pela instituição financeira, dado que ela poderá comprometer a rentabilidade do fundo. De uma forma geral deve-se evitar os fundos com taxas mais altas” – recomenda.

Ele chamada atenção para alguns cuidados que devem ser observados pelo investidor: identificar suas necessidades, como por exemplo, se usará o dinheiro aplicado na aposentadoria, ou se para comprar um veículo no próximo ano, ou para bancar custos com educação dos filhos; reconhecer sua aversão ao risco, ou seja, se suportaria perdas no curto prazo ou se poderia suportar perdas no longo prazo. Feito isso, é possível identificar se o produto desejado é de longo ou curto prazo, de renda fixa ou variável, se de baixa liquidez ou não – conclui.