A educação financeira infantil é responsável por fazer com que as crianças logo cedo desenvolvam habilidades eficazes para lidar com o dinheiro durante a sua jornada. (Foto: Envato Elements)

A importância da educação financeira, de entender como gerir o dinheiro, ajuda no controle dos gastos e permite crescimento financeiro. No entanto, essa prática ainda não é comum para a realidade brasileira.

Quer receber os conteúdos da TrendsCE no seu smartphone?

Acesse o nosso Whatsapp e dê um oi para a gente.

Segundo a pesquisa Raio-X do Investidor, realizada pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (AMBIMA), avaliou que 62% da população brasileira não conseguiu guardar dinheiro em 2019, iniciando o ano de 2020 sem nenhuma reserva financeira.

De acordo com dados do Ibope Inteligência, apenas 21% dos internautas do país receberam orientações sobre como cuidar do próprio dinheiro ainda na infância. A maioria dos entrevistados que receberam noções básicas de finanças relata que isso ocorreu mais tarde: 38% na adolescência e 14% na fase adulta.

Juntos, esses dados explicam o grande número de brasileiros endividados. A Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) registrou que, em março de 2022, 77,5% das famílias brasileiras estavam endividadas. Dessas, 87% estavam no vermelho por causa do cartão de crédito.

Flávio Ataliba, professor de Economia Aplicada na Universidade Federal do Ceará (UFC), diz que isso ocorre devido ao fato da educação financeira não ser disseminada no Brasil.

“Para ajudar a mudar esse cenário, é fundamental que a educação financeira faça parte do currículo escolar. E, quando ensinado desde a infância, torna ainda mais proveitoso e fácil o ato de saber medir os gastos para garantir a manutenção da renda”.

Atentos a esse cenário e a importância da alfabetização financeira desde a infância, a Organização para a Cooperação e o Desenvolvimento Econômico (OCDE) recomendou o tema como boa prática no ensino básico.

Alguns países que já adotaram a prática, como os Estados Unidos e o Canadá, notam a diferença. Nos EUA, 27% dos jovens adultos sabem identificar a diversificação de risco com apenas uma simples conta. Enquanto isso, no Canadá, 63% dos jovens adultos ressaltam a importância da alfabetização financeira ainda na infância.

De acordo com a Base Nacional Comum Curricular (BNCC), o estudo de conceitos básicos de economia e finanças é um dos aspectos das aulas de matemática para o ensino fundamental.

Nesse contexto, algumas possibilidades envolvem discussões sobre taxas de juros, inflação, aplicações financeiras e impostos, o que também pode acontecer de forma interdisciplinar, envolvendo debates sobre as dimensões culturais, sociais, políticas, psicológicas e econômicas a respeito da relação entre consumo, trabalho e dinheiro.

Esse debate é, inclusive, a proposta do Programa Nacional de Educação Financeira nas Escolas, uma parceria entre o Ministério da Educação (MEC) e a Comissão de Valores Mobiliários (CVM), criada com o objetivo de incentivar o tema entre crianças e jovens de todo o Brasil.

Manoel Quintino Junior, diretor na Four+, confirma que dinheiro e educação caminham juntas.

“O melhor investimento é investir dinheiro na educação da criança como boas escolas, inglês, viagens, tecnologias e etc. O que sempre dará maior retorno.”

Outra iniciativa que visa levar mais conhecimentos sobre finanças para crianças e jovens é o Aprender Valor, do Banco Central do Brasil (BC).

Destinado a escolas e redes municipais e estaduais de educação, o programa propõe projetos escolares que integrem a educação financeira a diferentes componentes curriculares, a partir de sequências didáticas com atividades sobre planejamento do uso de recursos, poupança, entre outras.

O professor de Economia Aplicada da UFC salienta que as novas gerações já nascem com o celular na mão, marcando uma geração totalmente tecnológica. “Desta forma, há um incrível match entre as fintechs e os jovens, afinal, somando educação financeira ao acesso a produtos digitais, neobanks e fintechs buscam ofertar produtos compatíveis com o novo formato de consumo dos mais jovens”, finaliza Flávio Ataliba.

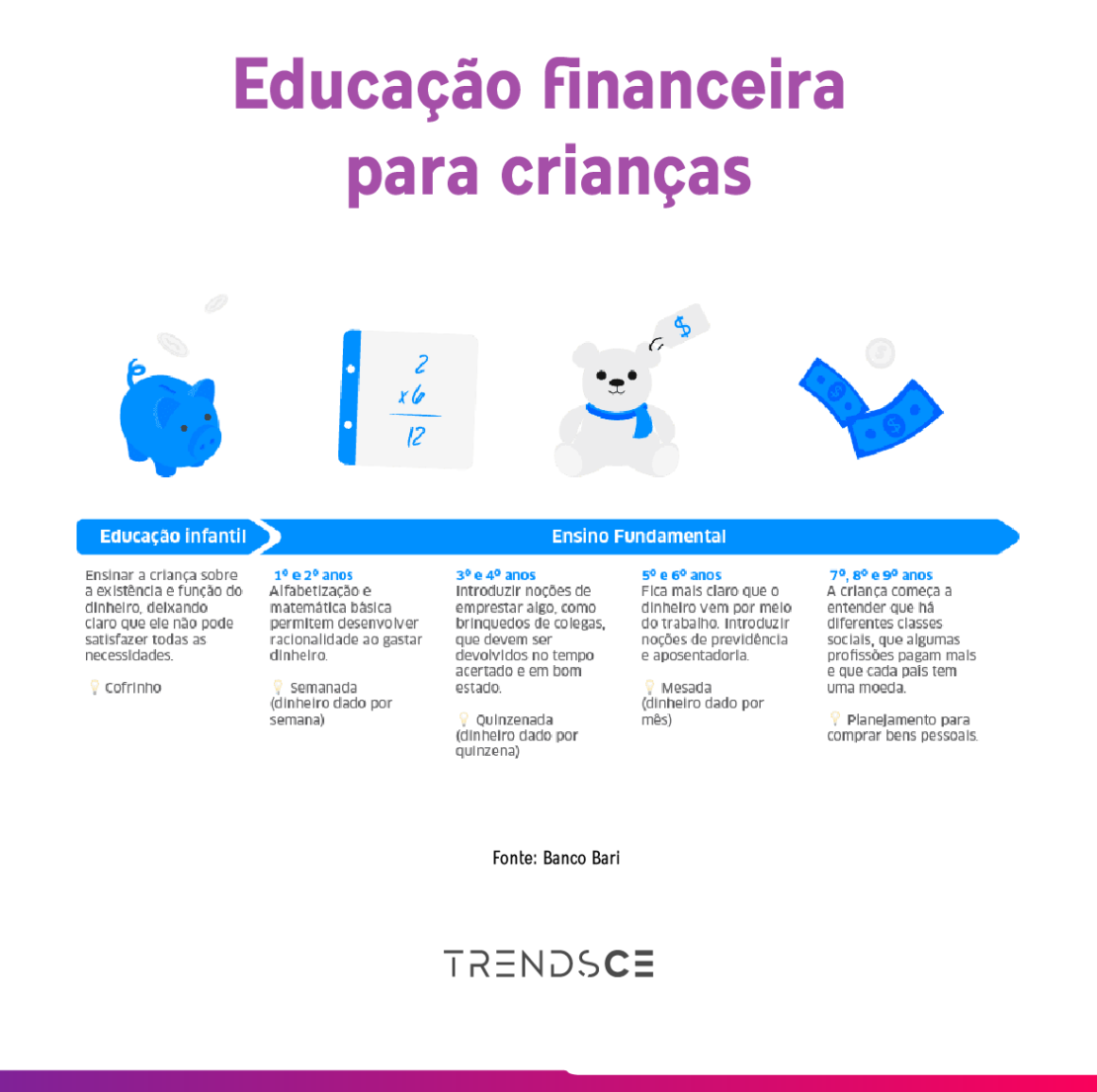

A educação financeira infantil é responsável por fazer com que as crianças logo cedo desenvolvam habilidades eficazes para lidar com o dinheiro durante a sua jornada.

É fundamental que seja incentivada pelos pais e escolas, afinal não se trata apenas de adquirir bens ou acumular riqueza. De acordo com a pesquisa Finanças Infantis, realizada pela Serasa, 85% dos pais e mães ensinam os filhos sobre a importância de ter uma vida financeira saudável.

Apesar da boa vontade de ensinar sobre controle de gastos em relação à renda, cerca de 67% dos entrevistados disseram já ter ficado com o nome sujo e 66% afirmaram que atrasaram o pagamento de contas básicas.

Para Cibely Abreu, coordenadora Educacional no Centro Universitário Farias Brito (FBUNI), no dia a dia nem sempre é fácil manter o planejamento das contas e gastos. Mas o impacto de ter o nome sujo no mercado gera consequências que devem ser alertadas às crianças e adolescentes.

“Acho essencial, porque o orçamento é uma consequência da sua vida pessoal. À medida que a criança vai crescendo, ela vai ter a noção do quando ela pode gastar e sabe que não vai poder passar de um determinado limite. Assim, vamos educando financeiramente uma pessoa para poupar, consumir e obter bens futuros.”

Afinal, controlar as finanças pode contribuir para o desenvolvimento infantil, a organização, autonomia e autoconfiança, como também é um reflexo de um movimento que vem se consolidando a partir das mudanças das relações de pessoas com o mundo do trabalho e autogestão. Ela é primordial para as novas gerações.

Com a volatilidade das relações trabalhistas e a tendência à contratação de profissionais autônomos em regime PJ, ensinar os pequenos a lidar com o dinheiro implica em tomada de decisões mais conscientes e seguras.

Assim, a liberdade financeira pode ser alcançada quando você entende em qual padrão econômico está e administra os gastos que tem em relação a ele. No entanto, no longo prazo (e até mesmo aumentá-lo), é preciso administrar o destino dado ao próprio dinheiro, entendendo para onde ele vai e como pode economizá-lo.

Para ensinar as crianças a organizar melhor seu dinheiro, é importante ensiná-las a traçar metas e objetivos com cada centavo que ganham. Mais do que economia, é preciso que elas compreendam valores e mecanismos de autogestão. Veja como você pode incentivar a criançada a desenvolver bons hábitos:

A situação financeira de muitos lares ainda é tabu. Inserir a criança no planejamento financeiro doméstico vai fazer com que ela compreenda o valor de cada coisa e a necessidade de organização para dar conta de todas as despesas.

Estabeleça um valor que pode ser dado mensalmente às crianças. A quantidade deve estar coerente com a capacidade financeira de cada família e o ideal é que esse dinheiro seja gerido de acordo com os objetivos dos pequenos.

A próxima etapa da educação financeira para crianças é justamente a poupança. O bom e velho cofrinho funciona como instrumento pedagógico nesse sentido. Aqui, o objetivo é montar uma reserva para investimentos mais robustos.

Apesar da preocupação com o futuro financeiro dos filhos, criar adultos consumistas e acumuladores também não é viável. Nesse ponto, doar é tão importante quanto economizar. A regra da troca pode ser uma ótima estratégia para desenvolver o consumo consciente.

Existem livros, brinquedos educativos, vídeos e uma série de ferramentas lúdicas para trabalhar educação financeira na infância. Jogos como Banco Imobiliário e Monopoly também são ótimas maneiras de introduzir os pequenos no universo das finanças.

Às vezes, é importante deixar que as crianças cometam erros para que elas vivenciem as consequências de uma escolha errada. Esse é um dos aprendizados mais importantes de atividades de educação financeira para crianças.

A coordenadora Educacional da FBUNI, afirma que começar a dar responsabilidade financeira para os filhos é o melhor caminho.

“Acho bem interessante também os pais que começam a dar mesada para os filhos, mas eles fazem com que os filhos utilizem aquela mesada para os gastos pessoais. Assim, quando a criança desde pequena começa a ter um valor e aprender a administrar aquele valor, com certeza num futuro muito próximo, ela vai ser um adulto com uma saúde financeira muito melhor”.

Fundos de investimentos no Brasil movimentam patrimônio de R$ R$ 7,2 trilhões