A necessidade de uma ampla reforma tributária é praticamente unânime no Brasil. A defesa é feita do consumidor ao empresário, seja ele da indústria, serviço e agricultura, os três grandes pilares que compõem o Produto Interno Bruto (PIB). Apesar de defender a reforma, cada um, sobretudo os empresários, tem uma visão própria de como ela deveria ser, puxando a “sardinha” para seu prato.

Quer receber os conteúdos da TrendsCE no seu smartphone?

Acesse o nosso Whatsapp e dê um oi para a gente.

O fato é que o atual sistema tributário do país pode explicar, em parte, o baixo crescimento da economia nacional, uma vez que ele não é transparente, é muito burocrático – por ser extremamente complexo – e cheinho de distorções.

Desde a Constituição Federal de 1988 que o tema vem sendo discutido no Congresso Nacional, mas sem avanços, pelo menos até agora. Várias propostas de reformas foram apresentadas, muito embora todas as atenções agora estejam voltadas para a Proposta de Emenda à Constituição (PEC) 45, de 2019, que se encontra em tramitação na Câmara Federal, e para a PEC 110, também de 2019, que está no Senado Federal.

Depois de mais de 30 anos de discussão, parece que finalmente a reforma tributária pode virar uma realidade, dando início e acelerando o crescimento econômico brasileiro. Pelo menos é esse o intuito do Governo Federal, que pretende aprová-la ainda no primeiro semestre de 2023, embora a missão seja quase impossível, pois ela já é fonte de grandes debates.

Talvez o desejo seja viabilizado até o final deste ano. Tudo depende do jogo político, muito embora exista um clima favorável (início de um novo governo, o que muitos chamam de lua de mel) para que a reforma finalmente saia do papel.

Em recente pronunciamento, o líder do governo na Câmara, o deputado José Guimarães (PT-CE), reafirmou o compromisso do governo com a reforma tributária. “A proposta será entregue, por meio da relatoria do deputado Aguinaldo Ribeiro (PP-PB), lá pelo dia 20 de maio, e nós queremos votar até o final do semestre, e assim criar as condições para retomada daquilo que é objetivo de todos nós, que é gerar empregos e crescimento econômico” – observou.

De acordo com o Portal da Indústria (que reúne a CNI, o Sesi, o Senai e o IEL) e tendo como base em estudo realizado pela Universidade Federal de Minas Gerais (UFMG), o PIB do Brasil deverá crescer, em 15 anos, 12%, isso caso a reforma tributária seja aprovada. “Isso significa que, se a reforma tivesse sido feita em 2008, o PIB do Brasil de 2022 não teria sido de R$ 9,9 trilhões, e sim de R$ 11,1 trilhões”.

CNI critica atual sistema tributário

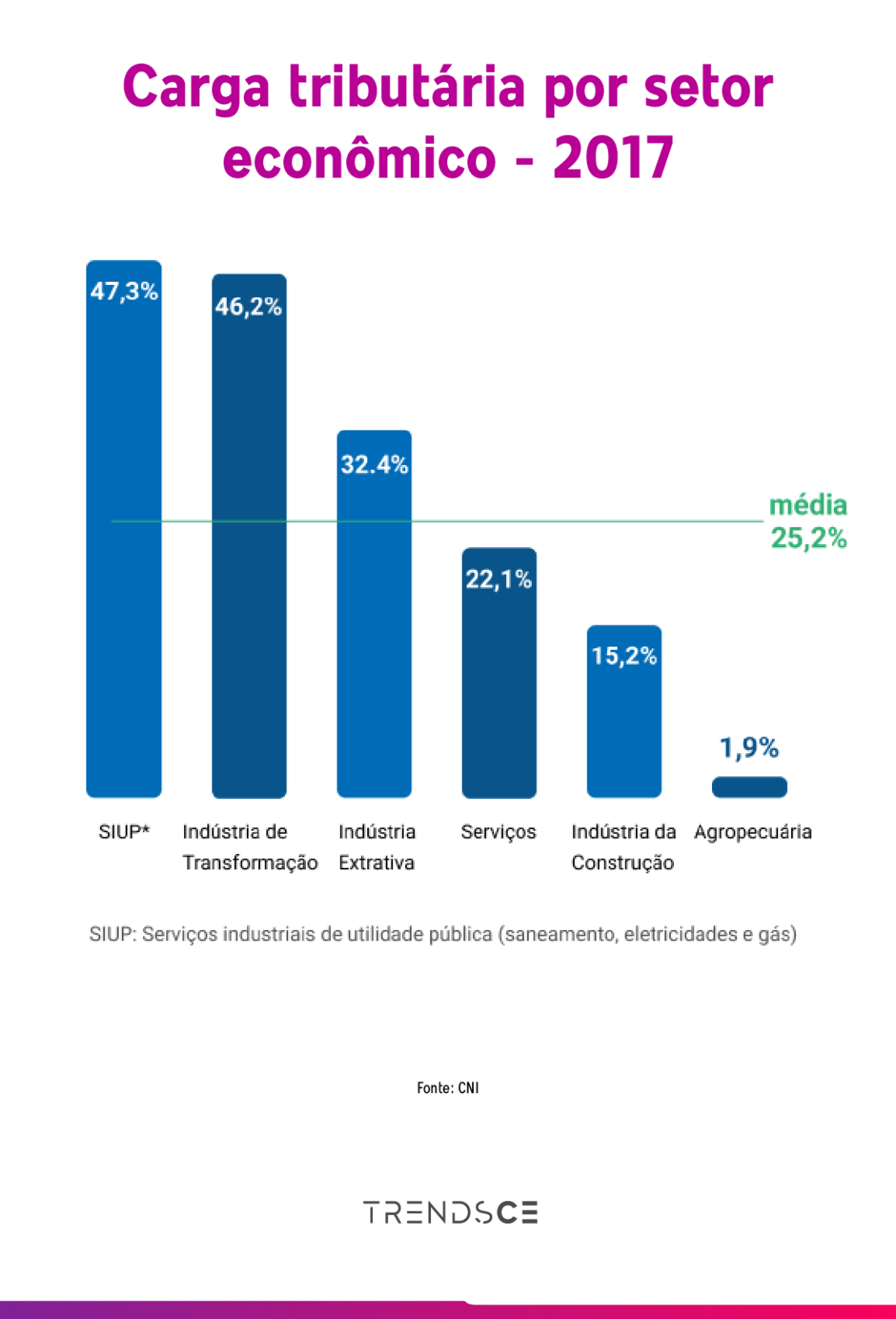

O sistema tributário eleva os custos das empresas, reduzindo a capacidade de competir com os produtos estrangeiros. Penaliza também os investimentos, traz insegurança jurídica e gera desentendimento entre os contribuintes e o Fisco, resultando em elevado contencioso. “Os defeitos do nosso sistema tributário prejudicam, sobretudo, a indústria, que enfrenta a concorrência externa e está sujeita a carga tributária mais elevada que os demais setores. Com uma participação de 20,9% na economia brasileira, a indústria é responsável por 33% da arrecadação de impostos federais e por 31,2% das contribuições à Previdência” – afirma a entidade.

Para a CNI, ter um sistema tributário eficiente é fundamental para aumentar a competitividade das empresas e, assim, acelerar o ritmo de crescimento econômico do Brasil, gerando emprego e renda para a população. Além disso, são os impostos que financiam os serviços públicos, como saúde, educação, segurança, além de outras despesas em bem-estar social.

A indústria espera, também, uma melhor distribuição da carga tributária, uma vez que é hoje o setor da economia mais taxado. O setor industrial apoia uma reforma ampla, englobando tributos nos três níveis de governo. O segmento defende que é preciso unificar os tributos sobre consumo, com a substituição de PIS/Cofins, IPI, ICMS, ISS e IOF. E que o novo imposto deve ter base ampla de incidência, tanto sobre bens como sobre serviços. O IVA deve ter alíquota uniforme para todos os bens e serviços com legislação e regulamento unificados nacionalmente.

A adoção da alíquota uniforme do IVA é fundamental para distribuir melhor a carga tributária e para evitar disputas judiciais sobre o enquadramento dos bens e serviços em diferentes alíquotas, segundo o Portal da Indústria. É necessário evitar que a reforma aumente a carga tributária total. A carga tributária brasileira, de 33,3% do PIB, é das mais elevadas do mundo e a mais alta entre os países em desenvolvimento, que, em média, têm carga de 26% do PIB.

O presidente da Confederação Nacional da Indústria (CNI), Robson Andrade, destacou a aprovação da reforma tributária como principal prioridade do setor industrial no Legislativo. “A principal prioridade da indústria e do Brasil é a reforma tributária. A simplificação e a modernização do sistema de arrecadação de impostos são imprescindíveis para estimular os investimentos e a produção e para garantir a reindustrialização do País” – frisou.

“Devido à complexidade e amplitude do tema, consideramos adequado dividir a reforma tributária em duas etapas, começando pela reestruturação dos impostos incidentes pelo consumo e prosseguindo com a tributação sobre a renda.”

Robson Andrade, presidente da CNI

Setor agrícola preocupado com impactos da reforma tributária

Já a Confederação Nacional de Agricultura (CNA), o Instituto Pensar Agro e a Frente Parlamentar da Agropecuária esboçaram preocupação quanto os impactos que as duas propostas de reforma tributária em discussão (PEC 45 e PEC 110) terão no setor. O coordenador econômico da CNA, Renato Conchon, afirmou que a criação de uma alíquota única é uma das preocupações. A CNA defende um tratamento adequado ao setor agropecuário, como acontece na maioria dos países produtores de alimentos.

“A nossa maior preocupação é os impactos que isso vai trazer tanto para o produtor quanto para o consumidor final. A CNA tem estudos que apontam que a cesta básica deve ficar bem mais cara, algo em torno de 23% de aumento de custo. Outra questão é o aumento da inflação, se o preço da cesta básica sobe, a inflação também sobe, e isso vai trazer impactos significativos do ponto de vista macroeconômico. Ou seja, uma reforma que vai mudar a vida do produtor brasileiro, mas vai mudar a vida de toda a sociedade brasileira.”

Renato Conchon, coordenador econômico da CNA

Conchon informa que outro ponto importante é o impacto que a tributação terá nas cooperativas. Pode haver, inclusive, uma bitributação e a inviabilização do modelo de negócio. “Existe o risco concreto, tal como os textos estão hoje, que exista uma tributação tanto no produtor cooperado como na cooperativa. Isso quer dizer que no final do dia, a carga tributária de uma cooperativa será o dobro comparado a uma empresa não cooperada” – ressaltou.

Setor de Serviços teme elevação da carga tributária

Responsável por 70,9% do PIB brasileiro, o setor de serviços teme ser atingido negativamente pelas PECs da Reforma Tributária. O segmento, que é o que mais emprega no país, engloba todas as prestações de serviços, o que inclui restaurantes e bares, transportes, planos de saúde, comércio, escolas etc. Uma das reclamações do setor de serviços é o aumento da carga tributária, hoje na ordem de 10%, que subiria para 25%. Para a Associação Brasileira de Bares e Restaurantes (Abrasel), a reforma só será aprovada pelo setor se vier acompanhada da desoneração da folha ou de uma alíquota menor.

Muitos empresários do setor, que ainda não se recuperaram dos prejuízos causados pela pandemia de Covid-19, alegam que não teriam como arcar com o aumento de tributos num cenário de inflação e alta dos preços dos alimentos. De acordo com a Abrasel, em fevereiro deste ano apenas 47% das empresas operam com lucro, e 38% têm pagamentos em atraso, sendo que, destes, 80% devem impostos federais, e 48%, estaduais. Outros 70% têm empréstimos contratados. O aumento de tributos impactaria ainda mais nas receitas, prejudicando a sustentabilidade financeira dos negócios.

Para advogados tributaristas, reforma tributária é necessária

Para Sâmara Fernandes, advogada tributarista no escritório Martins & Lemos Inteligência Tributária, é inevitável não concordar com o fato de que o Brasil necessita de uma reforma tributária, uma vez que o sistema brasileiro é complexo, de difícil interpretação e reflete em uma carga tributária muito onerosa. “Para que todas as exigências sejam devidamente cumpridas, o contribuinte, além de ter que conhecer as leis tributárias federais, estaduais e municipais, precisa estar atento à interpretação que os Fiscos (cada um deles) fazem dessas normas” – ressalta.

No atual cenário – observa – os contribuintes precisam adotar ferramentas estratégicas para que o negócio esteja em conformidade com as inúmeras legislações e tentem, de alguma forma, minimizar algum descumprimento. Isso impacta no custo do negócio, no poder de decisão dos empresários, na geração de empregos, nos investimentos a serem realizados, e, consequentemente, na economia em geral. “É necessária a realização da reforma tributária, desde que o projeto apresentado seja viável de implementação no mundo real, considerando todos os impactos que a mudança traz em todas as esferas”.

Sobre o que traria de positivo a reforma tributária, Sâmara disse que, caso ela seja viabilizada, “é de se entender que um plano simplificado de normas que visam diminuir a carga tributária traga benefícios em todas as esferas, pois a ideia é que tal conduta reduza os litígios e possa dar alguma margem competitiva para os contribuintes enquanto empresários e, considerando a ideia de se reduzir a carga tributária no consumo, trará – em tese – um plano de igualdade para aqueles contribuintes de baixa renda”.

A advogada entende que se a reforma tributária garantir a simplificação do sistema e conseguir centralizar os recolhimentos dos impostos, com certeza os cumprimentos das obrigações pelos contribuintes se tornará mais eficiente e a sonegação fiscal poderá até diminuir, inclusive, pelo fato de que um sistema menos complexo é mais viável de fiscalizar e controlar. A ideia existente é que o valor do imposto seja recolhido já no momento da compra. Em tese, pelo mecanismo, o banco separa, já na hora do pagamento, o imposto para os cofres dos governos (federal, estadual e municipal) e o valor destinado para quem forneceu o bem ou serviço.

Ao abordar a questão dos pontos polêmicos da reforma, Sâmara Fernandes ressaltou que, no contexto proposto pela PEC 45, a ideia é estabelecer uma alíquota única de 25%. No caso do segmento de prestação de serviço haverá um aumento da carga tributária, especialmente, para aqueles que recolhem seus tributos pelo lucro presumido (a grande maioria). Atualmente, a carga tributária, para as empresas dessa sistemática de tributação, está em torno de 16,33% (4,8% de IRPJ, 2,88% de CSLL; 3% de COFINS, 0,65% de PIS e 5% de alíquota máxima de ISS).

“Além do aumento considerável da alíquota, os questionamentos giram em torno de como será o benefício dos créditos para esse tipo de atividade, pois, diferentemente de uma indústria, não terá uma cadeia anterior de operação que equilibre as etapas posteriores da prestação de serviço. Além disso, como fica a tributação sobre a folha de pagamento, já que é um custo expressivo para quem trabalha nesse tipo de atividade? Vai ser desonerada? Como fica o cenário das empresas que possuem benefício fiscal? Será mantido, já que a ideia é ter um imposto unificado? Como será, de fato, a repartição entre os entes tributantes (Fisco federal, estadual e municipal)?”

Sâmara Fernandes, advogada tributarista no escritório Martins & Lemos Inteligência Tributária

Ela conclui afirmando que é primordial que as particularidades de cada segmento sejam levadas em consideração sob o risco de se penalizar e inviabilizar determinadas atividades quando da transição para o novo modelo.

O também advogado tributarista Mauro Benevides Neto, sócio no Maciel & Farias – Sociedade de Advogados, critica o sistema tributário brasileiro, que prefere tributar o consumo em troca de não tributar patrimônio e renda. “Eu vejo isso como uma distorção que pode ser corrigida e que está dentro do debate da reforma que está transitando atualmente no Congresso Nacional”. Par ele, o ponto principal hoje é a junção de cinco tributos: PIS, COFINS, ICMS, ISS e o IPI.

“O que se busca na reforma não é nenhuma questão conceitual de tributar mais, qual setor tributar menos, mas sim uma simplificação da legislação tributária com relação a esses cinco tributos, isso nas três esferas: União, Estados e Municípios. Nesse aspecto de simplificação, ela, por si só, já é boa. Vai permitir, inclusive, redução de custos (com a criação de um imposto único), como, por exemplo, com contabilidade, com pessoal interno, permitindo que as empresas foquem mais nos seus negócios.”

Mauro Benevides Neto, sócio no Maciel & Farias – Sociedade de Advogados

Saiba mais:

Líder da bancada ruralista na Câmara, Pedro Lupion teme que setor tenha aumento da carga tributária

Reforma tributária terá regra “suave” de transição de 20 anos