O impacto da mudança da Selic nos juros ao consumidor também irá variar de acordo com a modalidade do crédito. (Foto: Divulgação)

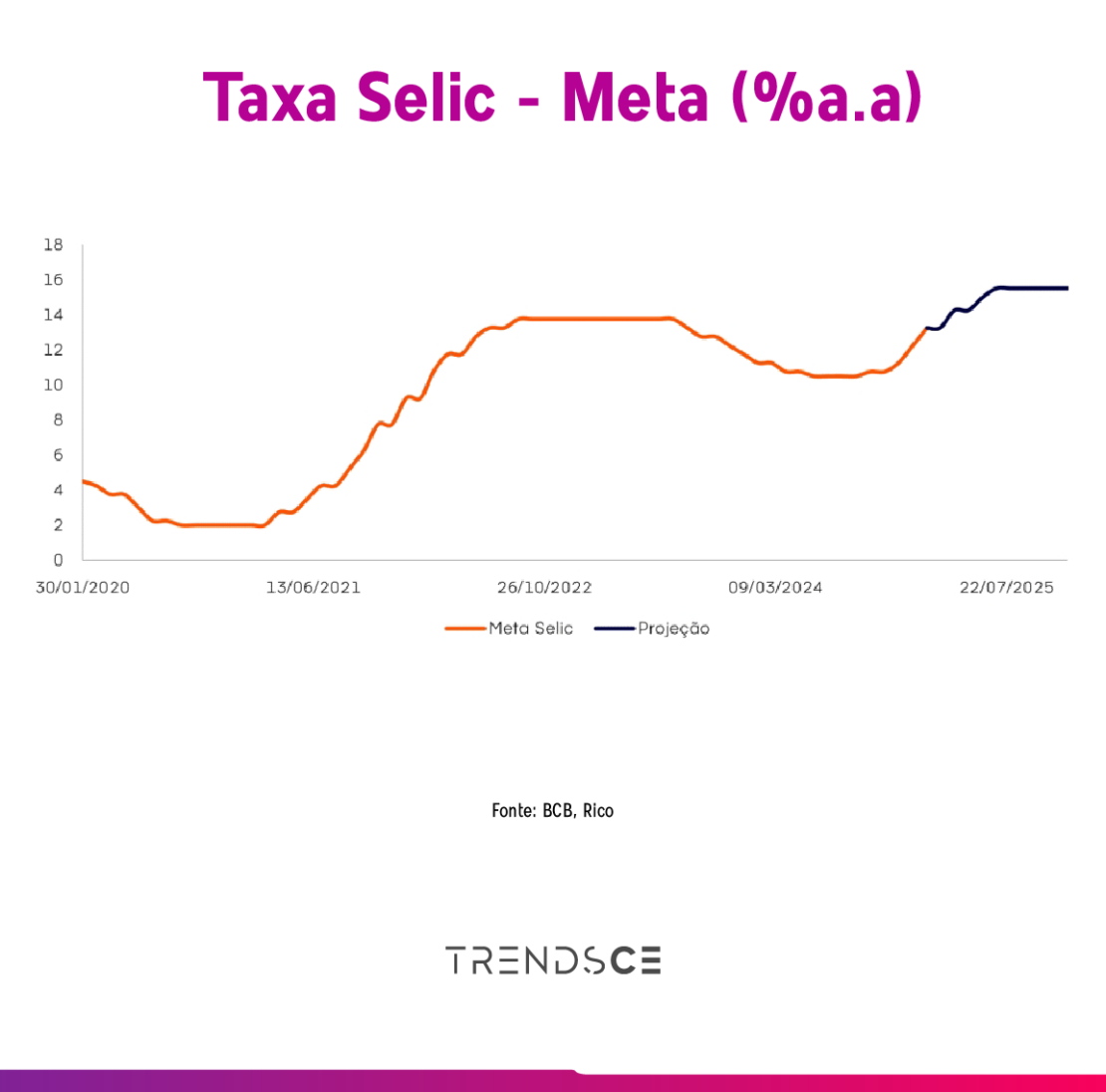

Como você deve ter acompanhado no noticiário ou mesmo sentido no seu dia a dia (ou claro, um pouco de cada), vivemos hoje um período de juros altos – no Brasil e no mundo. Por aqui, nossa taxa básica de juros, a taxa Selic, segue em alta. Com a inflação ainda em “alerta amarelo”, nossa projeção indica que o Banco Central deverá elevar a Selic até o patamar de 15,5% ao ano.

Quer receber os conteúdos da TrendsCE no seu smartphone?

Acesse o nosso Whatsapp e dê um oi para a gente

Mas será que essa alta dos juros já pode ser sentida pela população, especialmente quando falamos dos juros de financiamento imobiliário? Além disso, o quanto essa alta representa no bolso de quem está fazendo um financiamento? Responderemos nessa análise.

Sim, os juros estão aumentando! Porém, o efeito da alta (ou queda) dos juros demora a ser sentido na economia. Ou seja, os efeitos completos de alterações nos juros básicos determinadas por Bancos Centrais não são sentidos imediatamente – passando gradualmente para as outras taxas de juros da economia, e depois impactando o ritmo da economia em si. Chamamos esse intervalo de tempo entre a alteração de juros e a produção dos efeitos de “defasagem da política monetária”.

No Brasil, esse intervalo varia de 3 a 12 meses. Isso significa que, após uma decisão de alteração na taxa Selic, os juros praticados na economia vão se alterando aos poucos, levando em média de 3 a 12 meses para serem refletidas mudanças proporcionais nos juros finais para consumidores (pessoas físicas ou empresas).

Além disso, o impacto da mudança da Selic nos juros ao consumidor também irá variar de acordo com a modalidade do crédito. Por exemplo, a variação de 1 ponto percentual na taxa Selic leva a uma variação quatro vezes maior nos juros médios do cheque especial ao longo de doze meses (conforme estudo do Banco Central). Já outros tipos de crédito, como crédito imobiliário e para veículos, são impactados em menor magnitude e em um período de 6 e 3 meses em média, respectivamente.

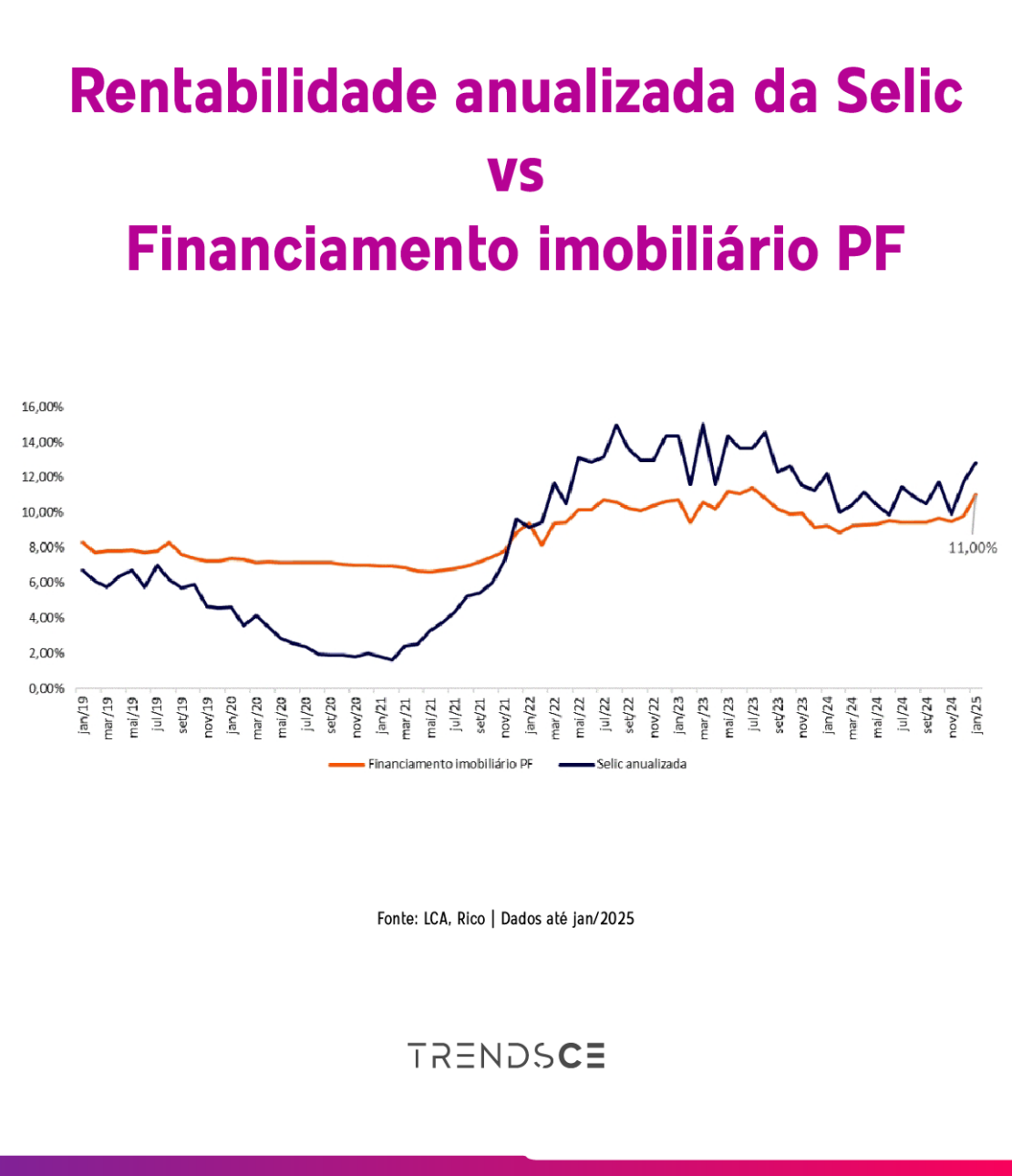

Dito isso, a recente alta da Selic já pode ser sentida nos juros imobiliários. O ciclo de alta de juros, iniciado em julho de 2024, já começou a ser refletido nos financiamentos imobiliários que já começa a refletir o movimento de alta, desde novembro de 2024.

Vale notar que a variação nos juros imobiliários é menos intensa que em outras modalidades de crédito. No mercado imobiliário, a variação de 1 ponto percentual na taxa Selic leva a uma variação em média de apenas 0,43 ponto percentual na taxa de financiamento em aproximadamente 6 meses.

Entretanto, como falamos, mudanças na taxa Selic tomam certo tempo até ser sentidas nos juros aos consumidores finais. Conforme estudo mencionado, esse período é de cerca de 6 meses para o crédito imobiliário. Assim, podemos esperar maiores taxas de financiamento de maneira mais relevante aproximadamente em meados de 2026 – Considerando uma Selic estável em 15,5% ao ano no segundo semestre de 2025.

Considerando os dados acima, realizamos uma simulação para calcular o quanto uma eventual alta de 1% da taxa Selic poderia representar no aumento dos juros de um novo financiamento imobiliário.

Para o cálculo, consideramos o valor médio do financiamento imobiliário para a pessoa física de janeiro de 2025, com uma taxa de 11,0% ao ano. Assim, utilizando o impacto da variação da taxa Selic de 1 ponto percentual, que em média leva a uma movimentação de 0,43 ponto percentual na taxa de financiamento em aproximadamente 6 meses.

Confira na tabela a seguir o impacto em um novo financiamento no valor de R$500 mil, financiados em 30 anos:

| Taxa de financiamento | Juros devido |

| 11,00% | R$ 788.297,09 |

| 11,43% | R$ 817.634,28 |

Segundo os cálculos, o aumento de 0,43 ponto percentual na atual taxa média de financiamento representaria um acréscimo de cerca de R$29.337,19 de juros em um financiamento de R$500 mil, financiados em 30 anos pela tabela SAC.

Vale destacar que essa é uma estimativa e que não ocorre imediatamente após a decisão de alteração da taxa de juros, devido à defasagem da política monetária.

*Antônio Sanches, analista de research da Rico, explica o quanto essa alta representa no bolso de quem está fazendo um financiamento